投資陷阱:比特幣、金融詐騙、投機市場與影子銀行的源頭、陷阱與未來。人們如何做出那些看似無法理解的決策? | 運動資訊第一站 - 2024年11月

投資陷阱:比特幣、金融詐騙、投機市場與影子銀行的源頭、陷阱與未來。人們如何做出那些看似無法理解的決策?

他們要做的,並不是真正的投資。

而是把屬於你的錢,放到自己的口袋裡。

要騙,就要騙那些一無所知的人。

⇨為什麼會出現令人無法理解的投資判斷?

⇨金融市場如何失靈?

⇨金融陷阱如何構成?

⇨陷阱也有合法的嗎?為什麼?

⇨如何不落入金融陷阱

◎是什麼樣的因素,讓人們願意借錢給素未蒙面、且一無所知的對象?

投資?或許你會想問,投資什麼?但其實,在中國風行將近十年,連阿里巴巴都涉入其中的P2P貸款,問題並不僅止於借款人的過度消費,投資者血本無歸更是一大問題。

投資者為什麼會血本無歸?或者我們更想問的是:為什麼會願意投資這樣的網路貸款,借錢給素未蒙面的人?

看似不理性或無效的決策背後,其實也存在理性的抉擇?前美聯儲經濟學家、研究員王健、余劍峰,透過十多年的研究心得與實踐經驗,以貼近生活的豐富案例,深入淺出的金融知識,揭示金融市場非理性現象背後的邏輯與規律,剖析錯誤決策的背後,出現什麼樣的陷阱、而這些陷阱又如何導引投資者做出錯誤判斷。

◎投資者應該知道的16個經典金融陷阱!如何構成?如何避免損失?

比特幣到底是金融泡沫,或者是致富的可能?為什麼一顆球根,引發天價的金融風暴?龐氏騙局到底是什麼?如何構成?如何看穿股市、房市之後榮景的真相?

當投資人,不要當韭菜!

基金經理、財富管理規劃師、證券從業者,不可錯過的專業指南。中產階級、資深投資者,理性決策的投資參考;避免落入陷阱的第一步:弄清楚那究竟是怎麼回事。

◎兼顧可讀性與專業性,也學會如何利用市場的「不理性現象」獲利

作者希望透過淺顯易懂的語言、生動活潑的例子以及實際案例分析,將金融市場的基本常識介紹給讀者。同時,也引用經濟、金融學家的研究分析,將全球金融市場中最受矚目的前沿問題、主要觀點以及背後的邏輯,簡要摘錄給讀者。在兼顧本書可讀性的同時,也希望保證內容和觀點的嚴謹性和時效性。

另外,透過研究分析和案例實證,作者在第四章特別分享如何利用金融市場的不理性現象,創造高回報的投資策略。其中包括經典的、改進優化的和新發現的投資策略,而「選對時機」操作投資策略,對回報的影響也非常大。

作者簡介

王健

香港中文大學(深圳)經管學院助理院長,中國金融40人(青年)成員,深圳高等金融研究院宏觀金融穩定與創新中心主任,前美聯儲達拉斯聯邦儲備銀行經濟學家兼政策顧問。曾出版《還原真實的美聯儲》。

余劍峰

清華大學五道口金融學院建樹講席教授,清華大學國家金融研究院資產管理研究中心主任,美聯儲達拉斯聯邦儲備銀行研究員,中國「國家千人計畫」獲選者,前美國明尼蘇達大學卡爾森管理學院金融Piper Jaffray教授,前香港中文大學(深圳)經管學院執行副院長。

推薦序:探尋金融市場非理性現象背後的理性 巴曙松 /006

推薦序:用金融理論理性解讀和理解中國金融市場 熊偉 /008

前 言:金融市場非理性現象後的邏輯和規律 /011

第一章 基本概念:金融資產和資產定價 /017

什麼是資產和貨幣?資產又該如何定價?

什麼是金融?金融市場的特殊性在哪裡?

這些特殊性又如何導致日常生活中常接觸到的金融詐騙,

資產泡沫和金融危機等現象,

以及如何可以避免這些負面金融現象的措施。

本章從最容易理解的概念出發,逐步說明。

第一節 儲蓄創造金融 /022

第二節 儲蓄的媒介:金融工具 /027

案例分析1:比特幣的交易風險與監管挑戰 /035

第三節 簡易的資產定價模型 /041

第四節 常見的資產定價與資產泡沫 /062

第五節 資產泡沫的原因和危害 /074

本章小結 /083

第二章 金融詐騙和危機的源頭:信息不對稱 /085

雷曼兄弟破產後,美國多個金融市場受到投資人的瘋狂擠兌,

資金瞬間蒸發導致市場運作停擺。

為什麼金融市場會出現擠兌危機?

金融危機為什麼和金融泡沫如影隨形?

為什麼金融危機會對實體經濟造成毀滅性的打擊?

這些問題是本章想要探討的焦點。

第一節 金融市場的核心功能:金融媒介 /088

案例分析2:P2P網貸真是高收益低風險嗎? /094

第二節 市場不穩定之源:信息不對稱 /109

案例分析3:瞞天過海的麥道夫龐氏騙局 /112

案例分析4:倍受爭議的閃電交易? /119

案例分析5:金融欺詐呼喚吹哨人制度 /120

案例分析6:化解1907年美國銀行的擠兌危機 /128

第三節 金融機構如何降低資訊成本:大數據和徵信制度 /137

本章小結 /145

第三章 投資者心理與股票市場異象 /147

金融市場上,常會出現哪些行為偏差?

這些偏差又會如何影響到金融市場?

作者將常見的偏差大約可分為兩大類:

一類是人們預期中的偏差,另一類是人們風險偏好中的偏差。

本章將介紹這些偏差如何造成金融市場異象,

以及如何避開常見的投資錯誤。

有效市場假說和股票市場收益異象 /151

第二節 預期中的偏差 /156

案例分析7:“中國”名字的高回報 /167

案例分析8:研發效率和回報率的關係 /168

案例分析9:被嚴重忽視的季報盈利資訊 /170

案例分析10:猜猜老王的職業 /174

案例分析11:推算子女出生順序的概率 /176

案例分析12:美國最大的市政倒閉案 /201

第三節 風險偏好中的偏差 /205

案例分析13:隱藏在銷售中的誘餌效應 /209

案例分析14:冒險的彩票型股票 /218

第四節 投資者的情緒和股票收益 /224

本章小結 /230

第四章 利用市場非理性的投資策略/231

投資策略的超額回報,

是由投資者行為偏差和投資制度限制造成。

本章將利用市場的非理性現象推導出更多、更有效的投資策略,

有經典的、最新發現的、也有改進優化後的投資策略

前三部分是利用行為偏差以及改進優化的投資策略;

第四部分則為現有投資策略選擇更好的操作時機;

第五部分在提醒量化投資的風險和分享知名的交易案例。

第一節 利用有限注意力的投資策略 /236

第二節 利用依賴參考點和厭惡損失的投資策略 /241

第三節 利用套利不對稱性的投資策略 /258

第四節 選對好時機提高收益率 /266

第五節 量化投資的風險 /284

案例分析15:2007年美國量化交易危機 /285

本章小結 /292

第五章 影子銀行和非理性市場中的理性設計 /293

什麼因素將美國次貸破壞力放大50倍?

影子銀行會是罪魁禍首嗎?

什麼原因造成影子銀行在許多國家層出不窮?

中美影子銀行有何異同之處?

如何透過金融市場的制度設計,防範未來的金融風險?

本章將對上述問題進行介紹和梳理。

第一節 美國影子銀行 /296

第二節 中國影子銀行 /322

第三節 金融市場制度的理性設計 /340

案例分析16:改進跌停板制度的新現象/357

本章小結 /363

序

探尋金融市場非理性現象背後的理性

每天浮沉於金融市場的研究者,不難理解市場上經常流傳這樣的調侃:市場當然會恢復到理性狀態的,關鍵挑戰是,你要在市場恢復到理性之前,還不會面臨破產的窘境,因為市場處於非理性狀態的時間可能會比你想像的長。

在現代經濟體系中,金融市場對一國經濟增長的作用至關重要;同時金融市場又是一個非常特殊的市場,即使在成熟的市場經濟國家,金融市場依然受到政府的監管和制約,並非是一個充分自由的市場。究其原因,金融市場中存在很多市場失靈的情況,包括資訊不對稱和市場參與者的不理性等等。這些特殊情況容易造成金融市場中看似非理性的現象時有發生,即使在金融市場相對成熟和發達的美國也不例外,尤其是2008年全球金融危機過後,不少人對西方金融體系的信心產生了嚴重動搖,社會上對西方金融市場的質疑與日俱增,也造成了大家對中國金融市場改革方向的反思。

如果我們參考西方發達國家的金融發展史,尤其是美國金融市場發展的軌跡,不難發現這些金融市場的演進並非一帆風順,最好的情況下也僅僅是按照波浪式前進、螺旋式上升的方式在推進,而且不少時候甚至是前進兩步後退一步,走走停停,中間還經常出現大規模的金融動盪與危機。儘管如此,西方金融市場仍然存在很多值得中國借鑒和學習的地方,特別是其成長過程中所經歷的許多經驗與教訓,更值得成長中的中國金融市場參考,以期更好地服務於中國經濟增長。在此過程中,需要金融從業者和市場監管者對金融市場中的失靈問題有一個理性的認知。

該書對金融市場的基本功能和存在的問題進行了系統介紹,其中涉及的內容都是王健和余劍峰兩位研究人員過去幾年的學術研究成果。其中也引用其他領域學者在專業經濟學和金融學的著作,有力地支持這些內容的嚴謹性和時效性。難能可貴的是,兩位教授用深入淺出的語言和生動活潑的案例,把專業的學術研究成果表達出來,相信即使沒有受過嚴謹學術訓練的人,也可以理解其中的要點。這體現了王健和余劍峰兩位作者分別在美聯儲和中美優秀的商學院,長期從事研究和教學活動中所積累的專業功底。我相信,很多讀者都會從書中受益匪淺。

是為序。

巴曙松

香港交易所首席中國經濟學家、中國銀行業協會首席經濟學家

無論對個人還是整體經濟而言,用非理性的極端思維看待金融市場都危害深遠,妨礙了大眾正確認識和運用金融市場。金融市場中看似非理性的現象,其實背後都有它存在的邏輯。這是我們想在本書中傳達的核心觀點。為此,我們沿著投資者的微觀個人非理性行為和宏觀金融市場失靈兩個主線,對金融市場中主要的非理性現象進行全面梳理和介紹。在這個過程中,我們重點解釋產生這些看似非理性現象背後的原因,幫助讀者理性看待這些金融怪像,並正確解讀應對這些非理性現象的政策和金融市場設計。 就微觀投資行為而言,很多股票價格異象可能由投資人一些看似非理性的行為造成。比如投資人在出現帳面虧損時,往往變得更加激進,選擇高風險投資,結果造成更大損失;相反,當帳面出現盈利時,多數投資人往往變得過於謹慎,過早賣出表現最好的股票。什麼原因造成了這種投資行為偏差?這些偏差對股票價格有什麼影響?如何利用其他投資人的這種偏差設計高回報的投資策略?我們在本書中會詳細介紹很多類似的投資行為偏差和它們產生的原因。總體而言,這些行為偏差其實是人類長期進化的結果。它們在人類的進化過程中成功地幫助了我們祖先在惡劣的自然環境中生存繁衍。但隨著社會進步,這些心理和行為偏差曾經的正面作用已經消失,甚至成為缺點(比如造成股票投資損失)。但由於這些心理偏差已經成為我們基因的一部分,因此很難克服。比如我們當中很多人喜歡吃甜食,但由於擔心發胖又不得不控制自己的食欲。什麼原因造成我們愛吃甜食呢?人類在200 多萬年的進化過程中,絕大多數時間都處於營養不良和饑荒的邊緣,饑餓是造成人類死亡的最大威脅。這種環境下,愛吃甜食的人往往可以獲得更多熱量,更容易存活,並把自己的基因傳遞下去。由於我們是遠古時期愛吃甜食人類的後代,所以我們今天愛吃甜食的行為就不難理解了。

一個人的奧林匹克運動會:80個項目...

一個人的奧林匹克運動會:80個項目... 田徑運動高級教程

田徑運動高級教程 投擲項目全書︰鉛球、鐵餅、標槍、鏈球

投擲項目全書︰鉛球、鐵餅、標槍、鏈球 操控潛意識,訓練更厲害的自己!:在...

操控潛意識,訓練更厲害的自己!:在... GRAND SLAM滿貫全壘打 10

GRAND SLAM滿貫全壘打 10 田徑運動高級教程(第三版)

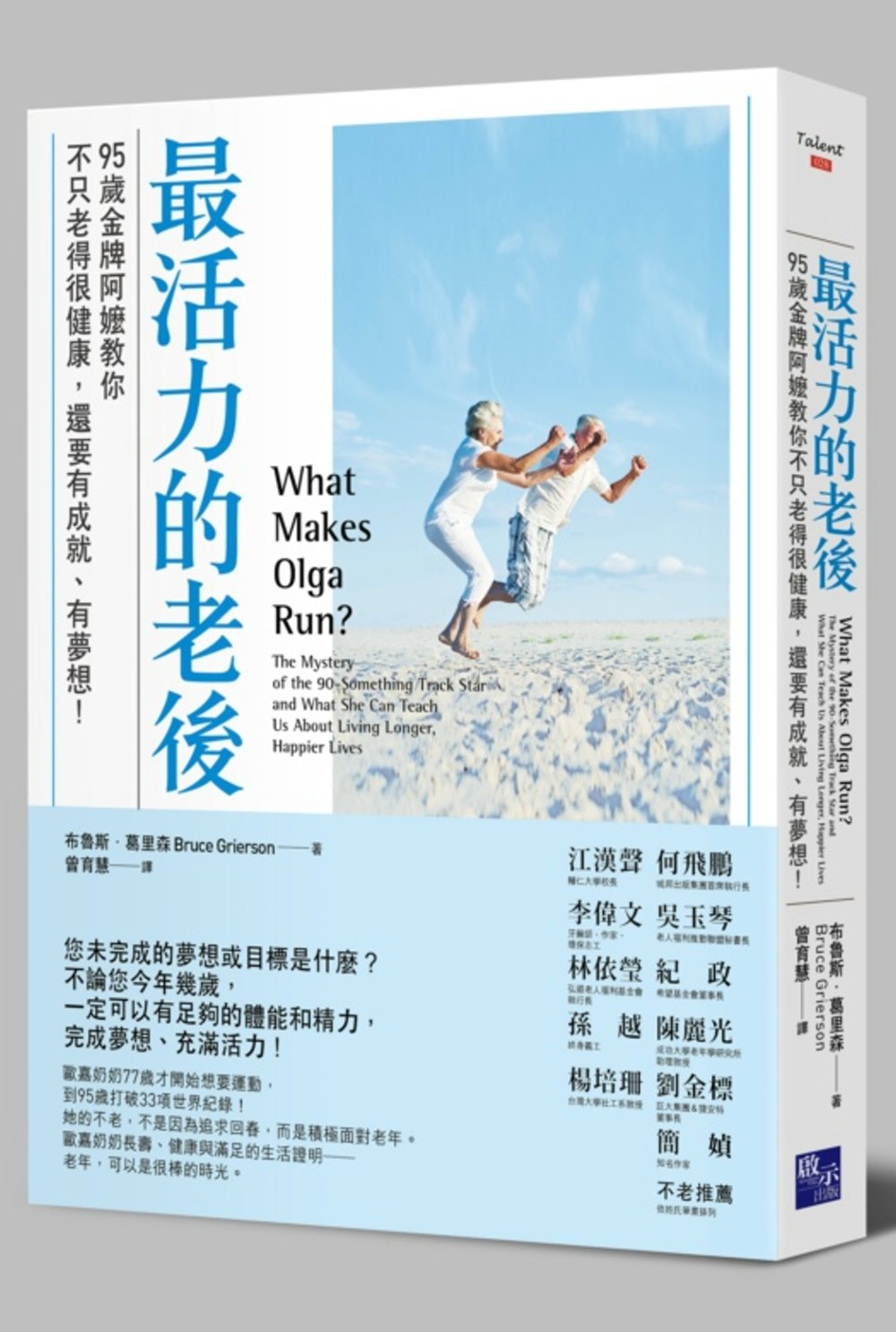

田徑運動高級教程(第三版) 最活力的老後

最活力的老後 田徑技術教學程序與設計(附贈光盤)

田徑技術教學程序與設計(附贈光盤)