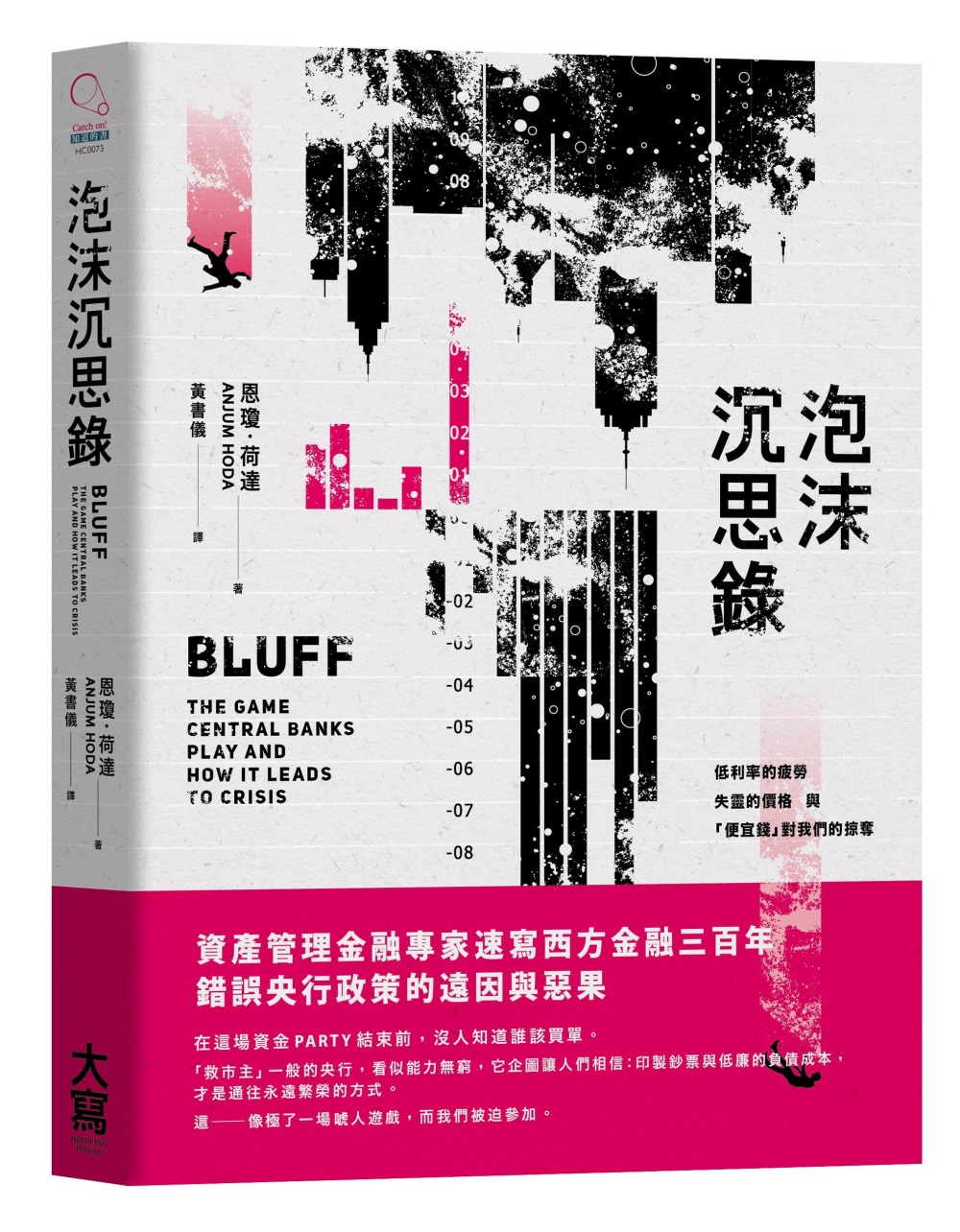

泡沫沉思錄:低利率的疲勞、失靈的價格與「便宜錢」對我們的掠奪 | 運動資訊第一站 - 2024年11月

泡沫沉思錄:低利率的疲勞、失靈的價格與「便宜錢」對我們的掠奪

│金融危機後、資金泛濫時,追問貨幣經濟的錯誤源頭│

一個資產管理老手揭露過去二十年金融危機的根本原因。

“我們親眼目睹了過去三世紀以來,一連串最出人意料的金融危機一再上演,進而帶動了整個中央銀行系統任務的全面進化。”

當低利率與太多的錢堆積世界,是誰給了主導這場遊戲的中央銀行這麼大的權力與神話呢?

許多人至今都認為,是世界各國的央行將我們從2007至2009年全球金融危機的煉獄中,拯救出來;而這場危機是由華爾街的貪婪所造成。毫無疑問,它們確實拯救我們於水火,但是,這群救火隊們,會不會也是當初真正縱火的人們呢?

英格蘭銀行與美國的聯準會為了經濟成長,利用了低利率以及通膨侵蝕的方法。

本書揭露了這些方式失敗的原因,並且還讓我們陷入債台高築、房市與股市交替大漲、以及薪資遲滯等現象交織的環境中──我們勢必要重新審思央行這種全能的貨幣角色,也該對我們與央行之間的社會契約,做關鍵的重估。

「看吧,這就是吸血的銀行從業人員!」

本書作者在銀行業從事資產管理工作多年,在○八年金融危機後的某個社交場合中,她感受到了銀行業在金融危機後如「過街老鼠」般被眾人視為一切災禍的肇事者……然而,在經過多年市場與金融史的循環下已經證明──那些被視為「最後救市者」的央行,其實是被誇大了的英雄;甚至,這本書將以「總體經濟與個人財富」的多個面向,指證如Fed這樣的機構為了救市而採行的利率政策,其實才是掠奪民眾財富、埋下更不安金融系統性風險的禍首……

泡沫循環是誰製造的?為什麼我們察覺不到!

你以為能用低利率抹去經濟循環變化嗎?

錯了。央行沒法做到。它只是推升了資產價格,用舉債讓大家提前消費,並為未來製造了一個更大的麻煩。他們說,這種「善意欺騙」是出於一片好意──都是為了要幫助經濟重振旗鼓。

本書看點

中央銀行影響經濟的能力,在於它可以創造出一個自信的氛圍,讓大家相信它們有打敗經濟衰退的方法,這套唬人的方法,就會產生效果──但是,它萬一失敗了呢?

請想像你以一年90美元代價租了一間工廠,你必須花9美元的利息借入這筆錢(借款利率成本是10%),然後把這間工廠製造的貨品以100美元賣出,才能損益兩平。如果央行降低銀行利息,使得借款成本只剩一半,那麼你的利潤就會增加4.5美元,你可以將獲利繼續投資於你的事業裡。

然而,萬一你不確定市場上有多少人需要你的產品,且煩惱產品只能以80美元賣掉,那麼,你就看不到預期的利潤,也沒有錢繼續投資。

如果大家對獲得未來收入的信心愈低,以低利率鼓勵消費與投資的力量,就會更為薄弱。央行可以不斷降息,使得利率逼近零,甚至是負利率。不過,若要影響、改變你的行為,你一定要堅信,未來極有可能收到一筆可觀的財富。但一旦你的信心變弱了,央行打敗經濟衰退的能力,也就降低了。

央行對我們實施心理催眠,使其能影響我們對未來收入的判斷,這與實際成本以及信用取得是一樣重要的。央行一定要讓我們相信,當它們降低利率,經濟狀況馬上就會變得好轉。只要「降低利率」與「集體消費額增加」之間的制約關係愈強,央行真正要耗費的力氣就愈少。

央行對大眾的心理催眠或許是無形的,但也非薄弱到不可信的地步。因為目前的經濟結構有利於央行對大眾發揮影響力,並進行這樣的唬人把戲。我們相信央行可以影響經濟結果的信心,主要來自於它們利用商業銀行做為借貸管道,控制了貨幣的供給。

基本上,無論用哪一種方法,央行總是可以找到把錢倒入經濟體裡的方式。假如,這麼多倒進市場的錢都被民眾充分使用,且產品與勞務的數量依然相同,那麼接下來,我們就會看到人們開始以過多的金錢追逐著物價,我們就會歷經物價扭曲的過程。

央行影響貨幣供給的能力是無庸置疑,且其影響力非常龐大。然而,這種看似無窮盡的能力,其關鍵主要在於讓我們相信,印製鈔票與低廉的負債成本,才是通往永遠繁榮的方式。

本書將揭穿貨幣體系管理者在近二十年不斷以過低利率刺激經濟的弊端及其歷史成因,與對一般人的財富掠奪效果──同時,更重要的是,這如何導致了週期性的金融危機。

世界許多地區在過去幾年間,正上演著股票、房地產以及債市的集體瘋狂行為,而這種瘋狂,就是因為要同時肩負就業、國民購買力與穩定金融系統任務的央行,在以經濟成長的口號下,有系統的創造出來的!

作者簡介

恩瓊.荷達(Anjum Hoda)

曾在J.P 摩根、渣打銀行以及瑞士再保公司,擔任固定收益資產配置經理人、衍伸性商品交易員以及策略分析師已近二十年。她持續在資產管理產業工作,目前經營雙葉蘭資本顧問公司(Macrantha Capital Advisory),並居住在倫敦。

譯者簡介

黃書儀

畢業於英國里茲大學國際傳播研究所,曾任財經媒體記者、保險業公關、以及投信業行銷企劃,現專事筆譯。

譯有《第一次聊天不冷場》、《12個孩子的老爹商學院》、《英雄公司的做事習慣》、《闖世代:就用熱血打敗全球倦業潮吧!》、《練好專注力,事情再多也不煩》、《大過剩時代》、《請問你在笑什麼?》、《客評經濟的力量》、《我在投資銀行的黑色鬧劇》(以上皆為大寫出版)等。

前言

第一部 一切的開始

第一章 質疑的必要

第二章 唬人的動機

第三章 從凡人到上帝

第二部 唬人遊戲

第四章 功夫熊貓效應

第五章 通貨膨脹的醫療行為

第六章 皇冠上的珠寶

第七章 守門人

第八章 金融市場:政策樂園還是賭場?

第九章 傑克森霍爾共識

第三部 失控的遊戲

第十章 簡單故事中的暗礁

第十一章 自我意圖vs慫恿蠱惑

第十二章 通膨的自相矛盾

第十三章 投機vs投資

第十四章 九零年代聯準會的通貨再膨脹處方

第十五章 反覆的通貨再膨脹

第十六章 英國佬的房子

第十七章 危機後的較勁

第四部 盤根錯節的影響

第十八章 陰影

第十九章 價格穩定的面紗

第二十章 交易vs投資

第二十一章 背後玄機

第二十二章 永不破滅的泡沫

第二十三章 閃耀黃金

第二十四章 唬人遊戲下的前線步兵

第五部 邁向穩定

第二十五章 真實的自由

第二十六章 不穩定性原理

第二十七章 經濟學與意識形態

第二十八章 遊戲結束

作者序

美國作家約瑟夫.海勒(Joseph Heller)耗費七年時間,才完成《第二十二條軍規》這本書;我回想當初閱讀到這一點時,心中的困惑油然而生,心想:「怎會有人花這麼久的時間才完成一本書。」

不過,時間才沒過多久,想法便隨著我們的成熟而立即改變。我最初是在2009年,嘗試著手撰寫這本書,但經過大約十個月的努力,我的滿腔熱情已然消退。

後來,在2012年的秋天,我曾任職的一間企業邀請我參加一場晚宴,現場出席的都是該公司的重要人士。當我走向其中一張圓桌,並往擺著我的名牌的座位就座時,另一單位的同事走向我,並往我隔壁的位置坐下。他斜眼看著我的名牌,雙手攤在空中並且生氣的說:「我此時此刻才知道,我隔壁這位貴賓,會讓我的工作危機重重啊。」我禮貌地微笑回答:「彼此彼此。」

晚宴的後來,一位董事會成員在圓桌的另一頭開始發表談話。當這位董事還在說話時,圓桌的這一頭開始有人竊竊私語起來,而其他人也豎起耳朵的聽。他說:「我從未見過妳,妳一定是新加入的同事。」我回答:「正是。」

「妳過去曾在哪裡高就?」他繼續問道。我對他們解釋我先前的工作,他回答我說:「哇,利率呀。妳知道利率對我們很重要,影響很大的。妳目前對利率的看法是什麼?會漲嗎?」在此,他指的是美國國債利率。

「如果真的漲,那麼所有東西的價格都會崩跌。我猜國債可能會漲,但應該是某些市場的意外事件所造成,並非央行刻意所為。這也意味著,這將是購買國債不可錯過的好機會。」

「所以,妳會擔心這類意外事件發生嗎?」

我回答:「不,不太會」,接著,又微笑的補充一句:「或許也是會擔心吧,這是我不申請房屋貸款的原因。」

就在此刻,坐在我隔壁的男士大聲的發出不置可否的噓聲「看吧,這就是吸血的銀行從業人員!」

他接著開門見山的說:「你們看看,這些銀行從業者,他們將納稅人的錢中飽私囊,有錢到可以用現金在倫敦購買房子,根本不用申請貸款。」我因為他的無禮而嚇了一跳,並後悔對於他子虛烏有的說法,未能及時想出一個聰明的答案回應。我當時之所以沒有申請房貸,是因為我的房子是租賃的。

當晚我回家,思忖大眾對引起金融危機理由的誤解後,我開始積極地想要完成這本書。我在金融業工作近二十年,沒有人可以完全跳脫人類的境況,因此我目睹過人們的恐懼、不安全感與肉搏競爭。不過,多數時候,我接觸的都是專業且具強烈工作道德的人士;企業裡最重要的核心──獲利,是他們努力的動力。我從未見過恣意欺瞞以及故意欺騙的人。

一直到2013年末,我才開始認真的寫作。因為那一年稍早發生了一連串的事情,更讓我下定決心要完成這本書。經過六個月的瘋狂撰寫,我請教一位我非常重視的人,請他對我未經修飾的初稿給予意見。他同意了並且告訴我,本書的命題很有吸引力;不過他也溫和的告訴我,我的寫作風格並不出色。對我而言,這已是很大的鼓勵。

我刪除了原來的稿件,重新再撰寫一次。而於此同時,我也認識了David Higham出版集團(David Higham Associate)的安德魯.高登(Andrew Gordon),他立刻給予我一些敘事藝術與書籍內容建構的技巧。我也感謝Oneworld出版社願意出版此書;尤其是該公司後來的主編麥克.哈波利(Mike Harpley),他是第一位挑選本書的人,即使本書的命題與由貪婪與誘惑交織而成、還有與商業與獲利至上的華爾街背道而馳。我也感謝班.桑姆納(Ben Sumner),由於他的編輯建議,讓這本書的內容及觀點更為清晰、銳利。

最後同樣重要的是,這本書要獻給我的父母,感謝他們賜予我生命,並為努力工作與簡單生活的價值做了最好的示範。

2015年12月/英格蘭,倫敦

第一章 質疑的必要 英國經濟學家約翰.彌爾(John Stuart Mill)在他1859年出版的著作《論自由》(On Liberty)裡曾寫道: 在目前這個被形容為「缺乏信仰卻又懼於懷疑」的時代裡,人們雖然具有信任感,卻對某些想法之真實性不那麼肯定,只因為若沒有它們作為依歸,人們不知該如何是好。一個不被大眾挑戰的想法,並非全因為它源自於真實性,而是它對社會的重要性。 一百五十年過去了,密爾的話──形容我們不願質疑我們的信仰架構,這正是我們對央行態度的最佳詮釋。做為貨幣的管控者──具備貨幣交換媒介以及價值儲存雙功能的經濟必備機構,央行在社會上具有至關重要的地位。社會大眾多半不會質疑央行的多數決策,主要在於央行的角色如此不可或缺,而不是我們認為央行的決策正確無誤。我們默許它的想法與解決經濟問題的方式:亦即利用低利率不斷降低購買力,是創造未來經濟穩定與健康的必需方式。於此同時,由於大眾對貨幣缺乏信心,紛紛地把錢轉往風險性投資標的。而這股投資狂熱的結果,讓房地產、股票、黃金及其他資產,在短期間創造出耀眼的獲利。還有一個難以察覺的可怕現象是,鉅額的公共債務促使政府不時地去創造更大的通膨,只會讓這股熱潮愈演愈烈。 從1990年代末開始,雖然房地產價格與股市大漲,但薪資漲幅卻遠遠落後。也就是說,資產價格上揚並未奠基在薪資扎實的上揚之下;相反的,這是低利率所造成與支撐的結果。因此,每當升息時,這些投資的價格都以重跌收場,留下一連串的經濟災難與苦痛。儘管資產價格波動最後反彈回來,但我們早已接受「持續的創造通膨與過度操縱利率,是有效拯救經濟方式」的想法。 我們之所以不願質疑央行,主要出自於恐懼—懼怕股市、債市與房市再也無法反映社會裡的財富,反倒成為傷害財富的巨怪。人們之所以追求房產上漲並將所有投資注於股海,這股吸引力其實非常的龐大,尤其是當人們的工作前景不明、薪資漲幅有限以及面臨通膨壓力時。但這令人眼花撩亂的回報亦有其缺點:它終將綁架了我們的經濟財富與生計。這正是我們懼於面對央行的原因:一旦多數民眾都投入於風險性投資裡,人人皆希望價格可以不斷上揚。因此我們毫無選擇,只能倚賴央行不斷的用更低的利率來推升價格。

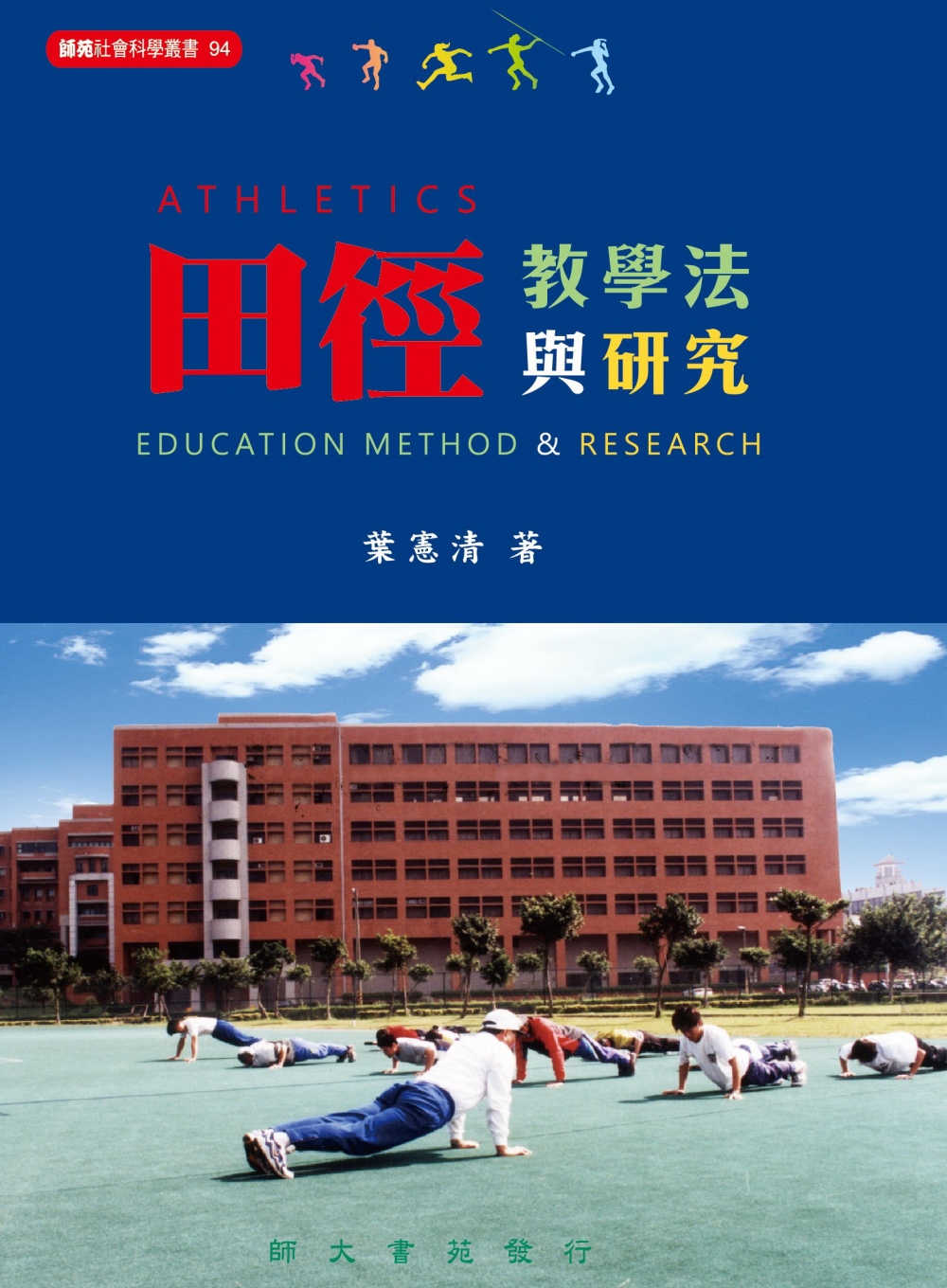

田徑教學法與研究

田徑教學法與研究 世界真奇妙叢書:體育-精彩紛呈的比賽

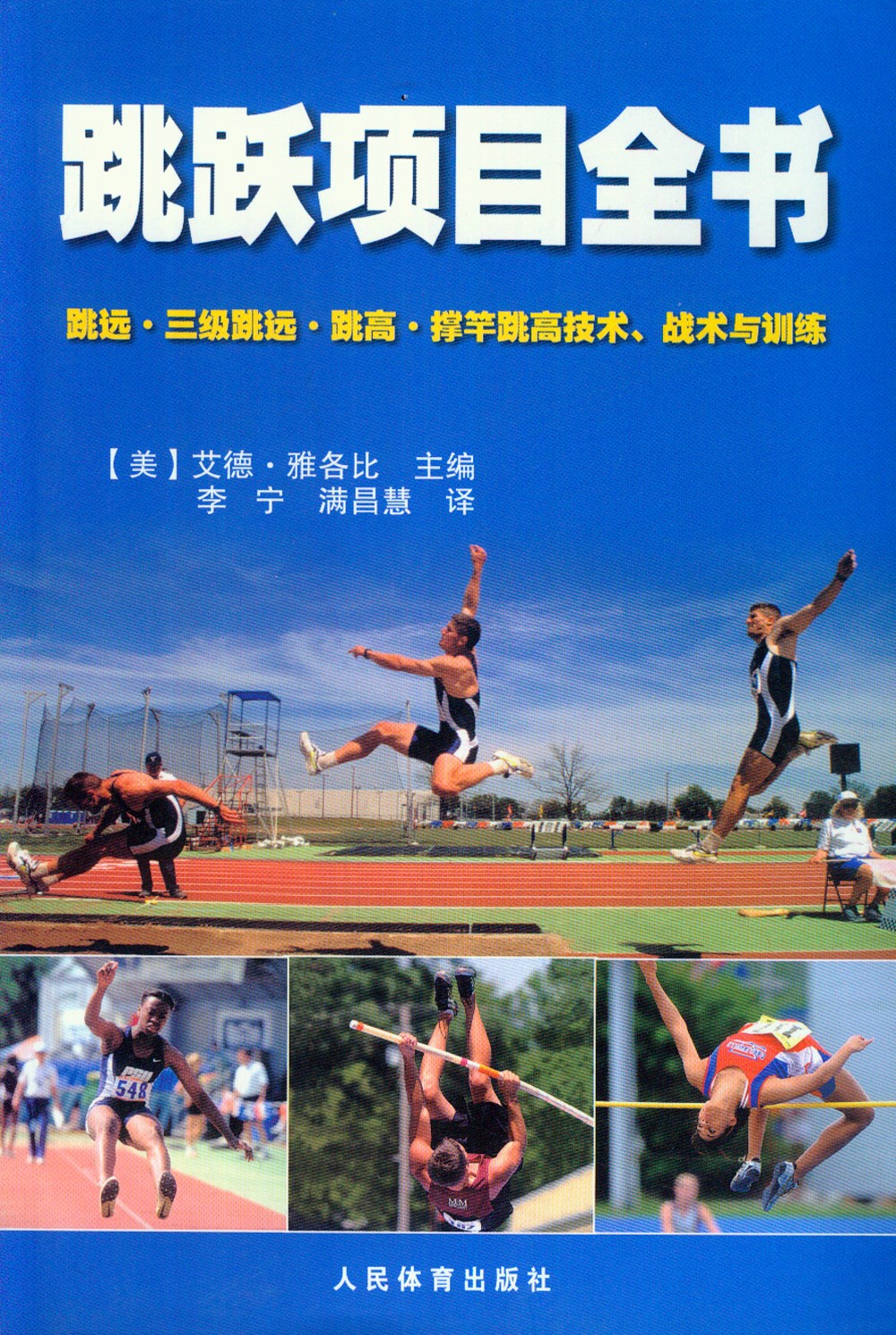

世界真奇妙叢書:體育-精彩紛呈的比賽 跳躍項目全書

跳躍項目全書 唭喀唭喀的洗衣板(王見明教育生活筆...

唭喀唭喀的洗衣板(王見明教育生活筆...