財報狗這樣選對成長股 | 運動資訊第一站 - 2024年11月

財報狗這樣選對成長股

財報狗再推重量級力作

這次教你進階產業分析挖出成長股

不同產業的績優股 報酬率卻差很大

關鍵原因正是「成長力」!

從財報指標搭配簡單的產業分析,選出適合長期投資的股票非難事。不過,同樣都是值得投資的績優股,為什麼有些產業的年化報酬率只有個位數,有些產業卻能達到一年上漲20%以上的報酬率呢?原因正是出在「成長力」!

繼暢銷書《財報狗教你挖好股穩賺20%》後,財報狗團隊特別針對「成長力」深入分析。他們從台股近5~10年,獲利與股價顯著成長的公司,找到這些公司的成長動能來自何處。當一家公司具備愈多成長動能,獲利與股價都會出現契機。

本書介紹的產業範圍遍及電子、網路、民生、汽車……等各大類型產業,搭配實例達200家台灣上市櫃公司,有興趣從進階產業分析學習找好股的投資人,絕對不能錯過。

本書精華

◎掌握正確趨勢:公司發達或殞落,決定於是否跟對產業趨勢。投資人應提前掌握悄悄成形的科技趨勢,並分辨可能的受惠者與受害者。

◎搭上客戶成長列車:當一家公司的客戶集中度較高、客戶業績又大幅成長時,供應鏈自然跟著吃香喝辣!

◎了解獲利關鍵因子:人工成本上漲、原物料成本變動、國家匯率升貶,對於企業財報獲利表現,具有舉足輕重的影響,投資人一定要懂!

◎擺脫危機變轉機:當公司決定砍掉虧損的工廠或轉投資事業,多半能帶來轉期轉機。

◎學習財報指標篩選:跟著3大關鍵指標「營收成長率」「毛利率」「費用率」的變化,篩選出具有獲利成長性的股票。

作者簡介

Jeff

財報狗共同創辦人。畢業於台灣大學電信所,歷經美商科技公司工程師、證券公司研究員、投資公司經理人等。擁有證券分析師(CSIA)執照。專長與興趣都是在產業變遷中尋找成長股。

財報狗團隊

成立於2010年,現為《Smart智富》專欄作家。團隊設計之財報資訊網站,整合上市櫃公司財報數據並圖表化,提供個股財報分析、個股比較、財報指標選股等功能,不定期發表產業與個股研究文章,著有暢銷書《財報狗教你挖好股穩賺20%》。

網站statementdog.com

FB粉絲頁www.facebook.com/statementdog

自序 深入挖掘股票的成長動能

前言 公司愈具成長力,股價表現愈強勢

第1篇:從科技發展趨勢找成長股

1-1 智慧手機與平板崛起,5大電子產業逢巨震

1-2 科技輕薄化,跟上趨勢才能生存

1-3 網路交易時代,台股兩大產業高成長

1-4 全球自動化趨勢長線成長 台股3產業現況分析

1-5 從產業規格演進找投資機會──以電信業為例

1-6 提前掌握未來6大科技趨勢

第2篇:從生活產業變革找成長股

2-1 紡織業受惠機能服飾風潮,需觀察未來競爭態勢

2-2 汽車產業大革新,3股趨勢不可忽視

2-3 3大衝擊 台灣食品產業「質變」

第3篇:從法規與政策找成長股

3-1 國家法規制訂,影響產業發展甚鉅

3-2 雙反法與反托拉斯法,4產業成犧牲品

3-3 政策扶植與打壓直接衝擊相關產業──以中國為例

第4篇:從客戶經營績效找成長股

4-1 客戶集中且業績大躍進,公司同步受益

4-2 客戶滲透率提高,業績將具成長性

4-3 成功打入新客戶,可望注入成長新動能

4-4 主力銷售國展望佳,供應鏈同歡呼──以美國為例

第5篇:從獲利關鍵因子找成長股

5-1 產能設中、台或東南亞?布局策略左右獲利

5-2 原料成本波動如何影響獲利

5-3 4狀況造成良率變化,關乎獲利起落

5-4 台灣經濟靠進出口,匯率波動對企業獲利影響甚鉅

第6篇:從公司投資成果找飆股

6-1 擴廠是利多嗎?關鍵在於能否快速帶進營收

6-2 成功發展新事業,有助於強勁成長

6-3 選對投資小金雞,母公司獲利不寂寞

6-4 處分虧損事業,可帶來短期轉機

第7篇:從公司獲利結構變化挑成長股

7-1 從單期營收成長搭配營運分析,卡位成長股

7-2 多期營收連續成長

7-3 從毛利率變化挖成長股

前言

公司愈具成長力,股價表現愈強勢

我們在前一本著作的最後一篇,介紹了7個適合長期投資的產業,當中包含了15家上市櫃公司。時隔近2年7個月,我們重新檢視一下這些公司的股價表現,15家公司的年化報酬率平均值為14.4%,遠高出加權指數的6.1%,說明了基本面選股要戰勝大盤,是可以辦到的。

雖然平均報酬率不錯,但每個產業的差距卻相當大,像是電信產業、食品產業的年化報酬率都是個位數,與加權指數差異不大;但工業電腦、保健食品的年化報酬率卻高達20%以上,遠勝過加權指數!

為何會有這樣的差別呢?原因在於這些產業的「成長力」差距!前一本書中,我們教大家以獲利性分析、安全性分析、企業價值評估、成長性分析等4個面向來選好股,以上4個面向雖然都很重要,但以中短期股價來看(2~3年),成長性分析是扮演最關鍵的角色!愈具成長力的公司,股價表現就會愈強勢。

6個方向尋找好公司的成長力

我們以「食品產業」與「保健食品」為例,「食品產業」的消費族群為所有民眾,而台灣近十年總人口增加不到3%;「保健食品」的消費主力為50歲以上民眾,而台灣50歲以上人口近十年增加了38%!由此可判斷,「保健食品」產業的成長力遠大於「食品產業」!

有鑑於此,我們把成長性分析獨立出來,花一整本書的內容來講解公司的各種可能成長方式,各種成長方式的成功機率、可持續時間、投資重點、關鍵細節等。

本書架構相當單純,前6篇分別描述成長股的6大成長方式,第7篇則是介紹如何使用財報狗的選股工具把成長股給篩選出來:

第1篇:從科技發展趨勢找成長股

科技發展日新月異,每隔幾年就會有新的科技趨勢出現,若是公司跟上了這股科技趨勢,獲利就可能出現顯著成長,投資人也跟著賺大錢;但若公司沒跟上這股趨勢,甚至是逆著趨勢走,那就有獲利衰退的風險,嚴重的話甚至可能破產下市。

由此可知,了解科技趨勢是多麼的重要。第一篇的第1章到第4章,介紹了4股正在發生的重大科技趨勢,第5章則是介紹科技產業規格演進會如何影響相關供應鏈發展,最後一章則是介紹正在醞釀中的未來科技趨勢。

第2篇:從生活產業變革找成長股

除了科技產業常會有重大趨勢出現外,食衣住行育樂相關的「生活產業」也是每隔一段時間就會出現一些變革;若公司能夠抓住這股變革趨勢,同樣可以出現驚人的成長,抓住機能服飾趨勢而股價大漲數十倍的儒鴻(1476)就是鮮明的例子。本篇介紹了3個重要的生活產業變革,包括服飾產業、汽車產業、食品產業等,這些變革在過去幾年已打造出相當多的成長股,未來也將持續製造出投資機會,大家一定要掌握住。

第3篇:從法規與政策找成長股

前面兩篇講的產業趨勢,多半由產業的供需自然產生,可能是科技發展剛好到位,也可能是需求面出現變化。但現實上,很多趨勢產生是由政府或國際組織所控制的,所以我們也要時常關心公司所處產業,是否有受到法規或政策的影響。

本篇第1章講的是國內法規對公司的影響,相對單純;第2章講的則是反傾銷、反補貼、反壟斷等法規對公司的影響,比較偏貿易戰;第3章講政策的扶植與打壓,是人治國家(如中國、俄羅斯)較常出現的狀況。如果公司能跟對法規趨勢,符合政府的發展方向,短期成長性無虞;但若違反法規,或跟政府對著幹,那麼業績衰退也是遲早的事了。

第4篇:從客戶經營績效找成長股

前面三篇講的都算是整體產業趨勢,可能是由供需產生,也可能是法規產生。其實公司要成為成長股,不一定要搭上產業趨勢,只要客戶狀況不錯,一樣可跟著吃香喝辣。此類成長股可分成幾種形式,第一種是客戶本身大幅成長,第二種是客戶提高下單比重,也就是客戶滲透率提高;第三種是公司打入新客戶,第四種則是公司客戶所處國家的景環好轉。只要以上情況出現,公司就有成為成長股的潛力。

第5篇:從獲利關鍵因子找成長股

公司要成為成長股不一定得靠營收成長,只要獲利率能改善,同樣能脫穎而出。獲利率要改善有幾種方法,第一種是人工成本下降,第二種是原物料成本下降,第三種是製程的良率與效率改善,第四種則是靠匯率的幫忙。只要以上4種情況出現時,就算營收沒有顯著成長,公司還是有機會成為成長股。

第6篇:從公司投資成果找成長股

要成為成長股,投資也是一種方式。投資方式可分好幾種,最簡單的就是擴廠,產能增加後,營收就有增加的機會;第二種則是靠發展新事業,若事業發展成功,就可為公司帶進營收與獲利;第三種則是靠投資小金雞,只有子公司發展不錯,同樣可挹注母公司獲利;此外,若公司轉投資事業營運不順,獲利就會受其拖累,若公司能壯士斷腕的處分該虧損事業,短期獲利將出現成長契機。

第7篇:從公司獲利結構變化挑成長股

要找出成長股,除了像前6篇以產業的角度切入外,也可使用財報狗的選股工具。我們以營收、毛利率、費用率3個角度切入,篩選找出具短期成長爆發力的公司,也找出具長期成長動能的公司。此外,我們也篩選出顯著衰退的公司,若衰退是受到短期事件影響,股價也跌破應有的價值,可能就是難得的投資機會。

實際投資時 應全面評估公司狀況

最後提醒大家,「成長力」只是投資的一個面向(雖然是很重要的一個面向),並非看到公司出現強勁成長力就大舉買進。實際投資時,還是建議大家以《財報狗教你挖好股穩賺20%》所介紹的SOP ──獲利性分析、安全性分析、企業價值評估、成長性分析等4步驟來評估公司的投資價值與買賣時機。如果公司的獲利不穩、安全性又差、股價又高,就算公司擁有極佳的成長力,投資人賠錢的機率還是相當高的。

簡單講,本書主要是補足了前一本書《財報狗教你挖好股穩賺20%》的不足之處,讓我們的分析SOP更為完整。

醫學瑜伽 解痛聖經:乾針名醫Dr....

醫學瑜伽 解痛聖經:乾針名醫Dr.... 瑜伽解剖書:解開瑜珈與人體的奧祕(...

瑜伽解剖書:解開瑜珈與人體的奧祕(... 和合瑜伽:經絡療愈24式

和合瑜伽:經絡療愈24式 瑜伽,遇見真我的進行式(附「輕柔做...

瑜伽,遇見真我的進行式(附「輕柔做... 靈修訓體與瑜伽的精采對話:靈動、脈...

靈修訓體與瑜伽的精采對話:靈動、脈... 力量瑜伽:增強運動表現、提升專注力...

力量瑜伽:增強運動表現、提升專注力... 筋膜修復瑜伽+足弓穩定器 (套書)

筋膜修復瑜伽+足弓穩定器 (套書) 生活中的瑜伽智慧:活出真我,體驗喜...

生活中的瑜伽智慧:活出真我,體驗喜... 瑜伽教學的藝術與事業:邁向專業師資之路

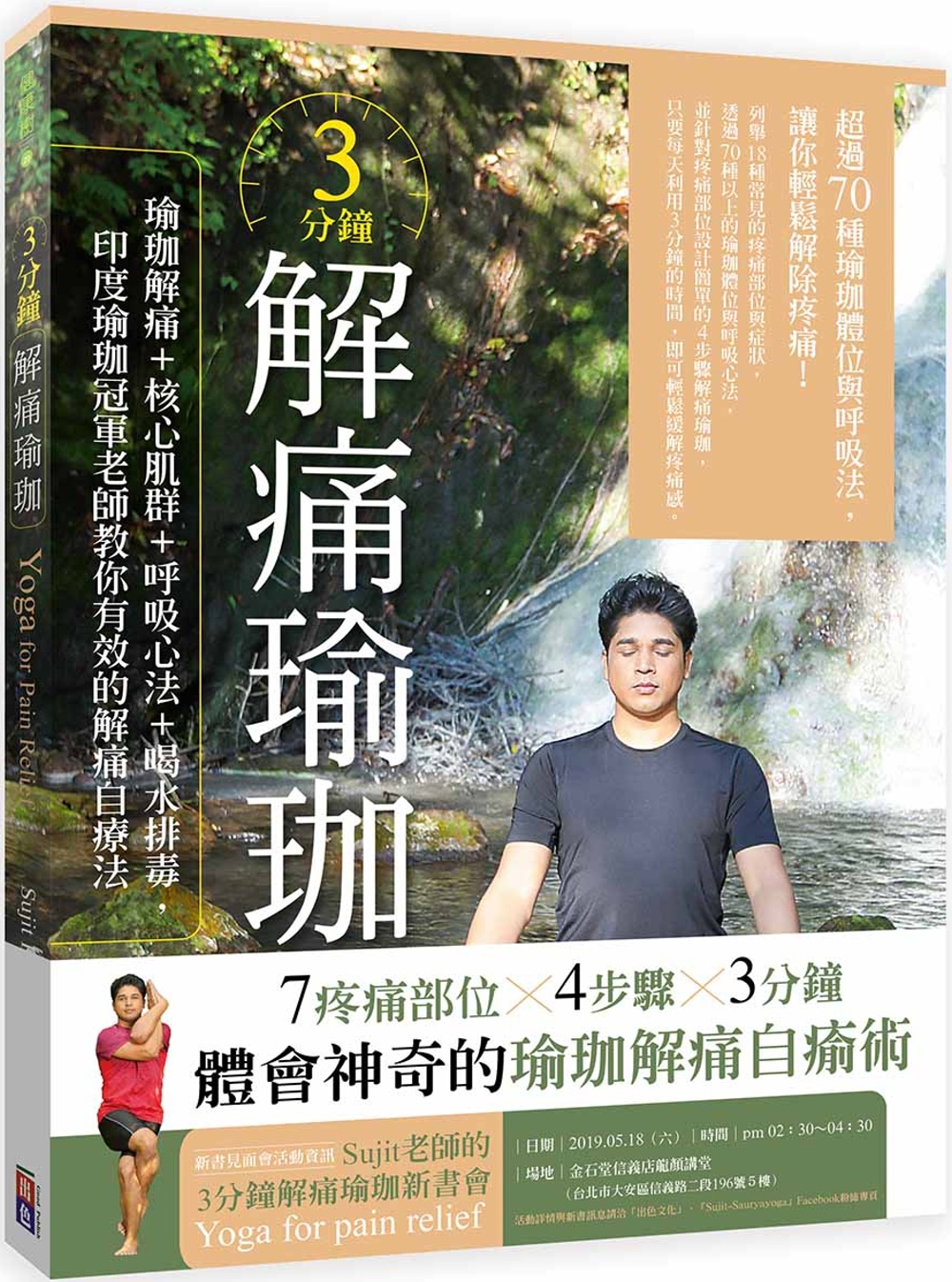

瑜伽教學的藝術與事業:邁向專業師資之路 3分鐘解痛瑜珈:瑜珈解痛+核心肌群...

3分鐘解痛瑜珈:瑜珈解痛+核心肌群...